版权声明:本文系原创,版权归属©CPA Worldwide Tax Service PC(中文名:美国环球国际会计师事务所,WeChat ID:CPAWorldwide)。未经允许不得转载、复制或以任何方式使用本文全部或部分,侵权必究。

税务局针对全球高净值人士,成立专案审查小分队。

2020年6月18日,美国税务局“大型企业与国际部”(LB & I)宣布:

将从7月15日开始,由税务局“全球财富小分队”(the Global High Wealth Industry Group,简称“GHW”),开启一项针对全球高收入人群的审查活动。

审查对象包括:

个人所得税申报表;

个人拥有控股权的实体,包括:

C类公司(C Corporation);

S类公司(S Corporation);

合伙企业(Partnership);

私人基金会(Private Foundation);

信托(Trust);等。

更多关于上述C类公司、S类公司、LLC等美国企业的税务审计的详细介绍,请参阅本专栏的以下文章:

山雨欲来,美国税务局AI审计“重拳出击”。

粮草充沛、兵强马壮的美国税务局,从2023年开始,立志打造AI重甲骑兵,专项打击,将审计重点聚焦在以下群体:

年收入超过100万美元,且税赋超过25万美元的纳税人;

平均资产超过100亿美元的特定大型合伙企业,例如:对冲基金、公开交易合伙企业、私募股权集团、房地产投资者、大型律师事务所等;

资产超过1000万美元的大型合伙企业,如果该企业的资产负债表和资本账户,上年年终和次年年初之间存在差异,且未附上解释说明;

数字资产:比如加密货币、NFT等产品;

海外金融账户和资产等国际信息申报。

“覆巢之下,安有完卵。”

美国国库空虚,亟需追回欠税填充国库。

未来几年,美国税务审计大势所趋,必是浩浩汤汤,不可阻挡。

除了上述被税务局重点关注的审计对象,下文中详述的纳税群体,也应提高警惕。

1、拥有外国收入或资产,非法转移资产到离岸账户的纳税人

在本专栏的以下文章:

我们已经提到:

海外金融资产等国际信息申报,包括:FBAR、8938、5471、3520、926、8865、8621、5472等,已经引起美国税务局的高度重视,并计划在2024年,审查其认为“最严重的潜在FBAR未申报者”。

上述国际信息申报表间相互独立,又相互关联。

例如:

由于跨境贸易往来,如果美国股东在海外CFC公司持股超过10%或以上,并且存在“可报告交易”,则必须申报5471表格。

在“可报告交易” 中,如果美国股东向海外公司转移了资产,则可能要申报926表格。

由于5471和926表格的申报信息有重叠,所以,税务局在审查时,会将5471和926表格进行比对:如果二者间存在明显差异,则将被审计,轻者罚款,重者将面临民事或刑事诉讼。

此外,税务局还会运用AI等前沿科技,将FBAR和8938等国际信息报表进行比对,以此提高税务的合规性。

更多关于“海外金融账户和资产等国际信息申报”,以及“如何进行‘税务合规’(‘补救措施’)”的详细介绍,请参阅本专栏的以下文章:

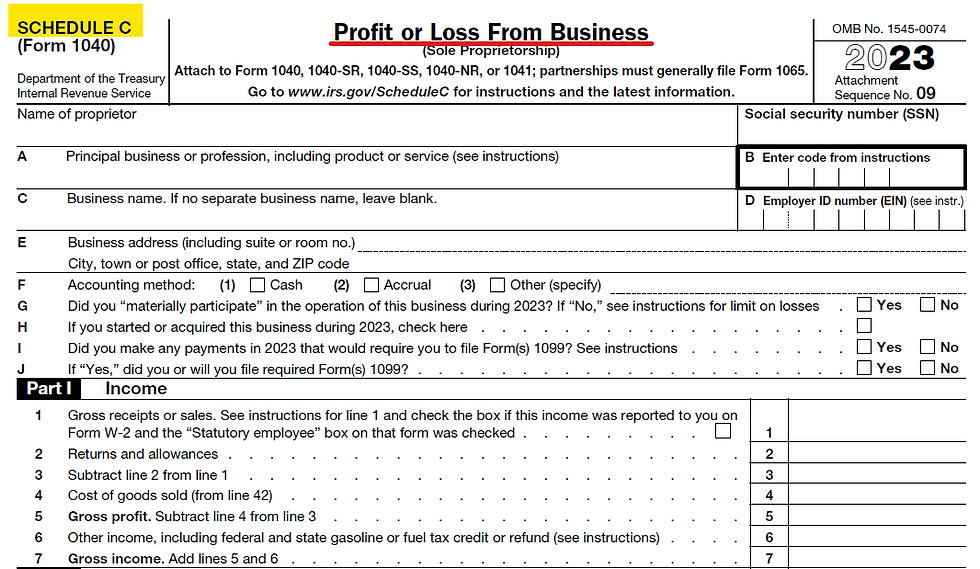

2、提交Schedule C附表的自雇人士

历来,此类人士被审查的概率就比W2员工高。

因为税务局发现:自雇人士更容易漏报或错报收入,并且通过夸大商务旅行、娱乐支出等花销扣除,降低税赋。

“麻雀虽小,五脏俱全。”

尽管自雇人士从事的是小型生意(Small Business),但是,一旦遭遇审查,也将导致个人和生意的银行账户内的资金被冻结(Bank Levies)。

鉴于自雇人士被审查的高风险性,相较W2员工,更需要寻求专业会计师的帮助,以免重创生意,造成不可挽回的后果。

此外,很多连年亏损或收支相抵的自雇人士,因为怕麻烦,索性不报税。

实际上,对于上述人士,报税反而是“福利”(Benefit)。因为只有报税,生意的亏损才能连年累计,用来抵消后续的收益。

“Smart Person”美国前总统川普,就是靠着“‘亏的钱’比税多”的避税方法,超十年未纳税,2016-2017连续两年仅缴税750美元!

成功让“见多识广”的美帝人民,惊掉下巴!

相反,如果不主动报税,则税务局不知道你的生意花销,你的收入也将被全部征税。

所谓“哑巴吃黄连,有苦说不出。”不报税,最后吃亏的还是你自己。

3、夸大Schedule A附表的扣除额

简言之,此举相当于在“太岁头上动土”或“老虎头上拔毛”。

通常,报税人试图夸大慈善捐款金额、商务旅游花销、股票捐赠金额、艺术品捐赠金额等花销,用于抵扣大额收入。

殊不知,“你有张良计,我有过墙梯。”

精明的税务局泰然自若,要求纳税人出示向慈善机构捐赠的各种凭证。

一旦无法自证清白,纳税人的“如意算盘”就如同竹篮打水一场空。

纳税人不但未能获得税务抵扣利好,还可能触发税务审计。

最后落了个“羊肉没吃着,还惹了一身膻”的下场。

4、联合保护地役权交易

多年来,该交易一直入围美国税务局年度的“肮脏十二条骗术”榜单。

税务局简单粗暴地认为:该交易是“假慈善真骗税”。主要表现在:该交易的部分发起人,“挂羊头卖狗肉”,假借慈善捐赠之名,替投资者行套取慈善捐款扣除额之事。

不愿做“冤大头”的税务局,严厉整治,于2021 年 4 月,成立专项调查小组,加大税务审查力度。

5、现金购房者

就像鱼之于猫。

当今之世,有两大民族对不动产热情到近乎宗教般的狂热:一是具有“丈母娘经济”特色的中华民族;二是嗜土如命的俄罗斯民族。

即使横跨太平洋绵延万里,依然阻隔不了大批海外买家对美国房地产的热情,本土买家就更不用说了。

面对四处暴雷的贷款买家,现金买家暗自窃喜:全现金买家不仅更容易买到心仪的房地产,同时也规避掉诸多税务麻烦。

实则不然。

为了打击房地产洗钱这一“重灾区”,美国财政部布下天罗地网:2016-2022年间,陆续出台多项法规,旨在遏制该犯罪行为。

其中,为了识别通过“空壳公司”,全现金购买价值超过30万美元房地产的个人。美国金融犯罪执法机构FinCEN要求:

美国纽约、加州、德州等热门地区的部分房地产交易,需额外披露,对购买不动产的商业实体,拥有25%及以上权益的股东或合伙人的身份等信息。

此外,在本专栏的以下文章:

我们已经提到:

2017年,著名导演英达曾于2011年-2012年的11个月间,先后50次将46.4万美元,以每次低于1万美元的存款额度存入美国的6个银行账户,违反了美国联邦法,涉嫌洗钱和偷税漏税,最高可判刑10年,并处罚款50万美元。

尽管,"英达洗钱门事件"以普通经济案件告终,英达也以冻结部分资金和补交税款合计29万美元(约200万人民币) 的代价,和国税局达成庭外和解。此案,却给报税人敲响了警钟:

尤其是每年以从大陆汇款、转账或父母亲友赠与的方式,将钱汇到美国买房置业的在美华人,如果收到从国内汇款超过申报门槛(10万美元),一定要记得申报3520表格!

申报海外账户和资产信息,并不代表一定要交税。而一旦被税务局发现未合规申报,轻则罚没巨资,重则锒铛入狱。

所谓“百害而无一利”,以身犯险,实不值当。

6、独立分包商(Independent Contractor)

在本专栏的以下文章:

我们有提到:

美国税务局发现:承包商向“独立分包商”交付表格1099-MISC/1099-NEC时,部分“独立分包商”实际上是“空壳公司”。

即前者和后者之间,并没有合法的业务关系。

承包商向“独立分包商”支付的佣金,将最终回流到承包商手中。

对此,税务局将通过民事审计、刑事调查“双管齐下”,严厉整治。

免责声明:本内容所包含的信息以及所表达的观点仅供参考,不应解释为投资、财务、税收或法律建议。

© 2024 CPA Worldwide Tax Service PC. All Rights Reserved.

如果您有更多问题,请联系:

陈谢平注册会计师、税务师/Xieping (Oliver) Chen CPA、EA

(深耕中美等国际税务16+年,擅长跨国、跨州税。)

邮箱:olivercpaea@gmail.com;

微信号:CPAWorldwide;

美国电话:+1 (602)515-6588;

中文网址:www.cpaworldwidetax.net;

英文网址:www.cpaworldwidetax.com;

微信公众号:搜索“美国环球国际会计师事务所”;

办公地址:

2045 N. Dobson Rd Ste#1, Chandler, AZ 85224

Comentarios