外国人投资美国高端房地产的税务筹划良机

- CPA国际税角

- Sep 28, 2020

- 7 min read

Updated: Mar 1, 2024

版权声明:本文系原创,版权归属©CPA Worldwide Tax Service PC(中文名:美国环球国际会计师事务所,WeChat ID:CPAWorldwide)。未经允许不得转载、复制或以任何方式使用本文全部或部分,侵权必究。

在本专栏的以下文章::

我们已经从规避投资和经营风险角度,详细介绍了外国投资者如何通过搭建跨国公司或信托架构,用于投资、经营美国房地产。

本文,我们将继续介绍,外国投资者如何把握投资融资、利益分配、公司解散等良机,进行合理税务筹划。

一、合理配置债务和权益比重,筹措投资资金

外国个人或公司赴美投资房地产或经营生意,一般有以下几种资金筹措方式:

权益资本;

债务资本;

权益资本+债务资本。

为了降低国际税负,跨国公司可以考虑采用“资本弱化”(Thin Capitalization)的形式进行投资。

“资本弱化”,通常指投资者为了自身利益最大化,在投资融资方式的选择上,有意降低股本比重,提高贷款比重。当权益资本小于债务资本时,即为资本弱化。

从美国税务角度看,相较于“权益资本”,选择“债务资本”为投资提供资金有显著的税务利好:

“债务资本”所产生的利息,可以作为生意花销在税表上抵扣;而股息付款则不能扣除。

债务本金可以免税退还;而退还“权益资本”,情况就比较复杂:

有一部分可能要按“股息收入”(Dividend Income)计税;

有一部分可能要按“资本利得”(Capital Gain)计税。

根据“中美税收协定”(Tax Treaty),利息预缴税通常会降到10%或以下。

鉴于“债务资本”属于债务,不是资产,而“遗产税”只对资产征税,因此,可以规避“遗产税”。

需要特别注意的是,美国税法对美国债务方(这里特指美国公司),在利息花销抵扣方面有以下一些限制:

(1)应计利息(Accrued Interest)

当期应计但未付给外国个人或实体的“应计利息”(Accrued Interest),不予抵扣。除非,该“应计利息”同时纳入外国个人或实体的收入中。

(2)美国“收益剥离”规则(Earnings Stripping)

如果满足以下情况,美国债务方的某些利息扣除额可能被延迟:

美国债务方的债务权益比率超过1.5:1(Debt/Equity>1.5)

超额利息支出:比如,美国债务方的净利息费用(Net Interest Expense),超过当年调整后的应纳税收入(Adjusted Taxable Income)的50%。

由外国“关联方”(Related Party)为美国债务方提供的贷款担保,所产生的利息,也受制于美国“收益剥离”规则。

二、在美国经营公司,可能遇到哪些税务问题

向美国公司注资后,外国投资者就正式在美国经营公司了。

在经营管理美国公司过程中,外国投资者会遇到诸多税务挑战。包括:

缴纳美国公司所得税;

申报赠与税和遗产税;

申报跨境汇款、转让资产等行为;

申报外资持股情况;等。

关于以上所罗列的税务挑战,我们已经在本专栏的以下文章中做了详解,请点击参阅:

三、善用税务优惠政策,遣返收入

(Repatriation of Earnings)

美国是全球最大的财富市场之一,如果经营得当,在美国经营公司,将获得丰厚的回报。

在公司盈利后,外国投资者通常会考虑将利润返回给外国母公司,或分配给股东。

这时,就会涉及到外国投资者在美国的一系列税务问题。具体请参考本专栏的以下文章:

为了鼓励外国人或公司投资美国市场,同时避免“双重征税”,美国对某些特定的投资行为,给与一定的税务优惠。若运用得当,将为投资者省下一大笔可观的税负。

下面,我们将详细介绍几种美国对外国投资者的主要税收优惠:

1、投资组合利息豁免规则

(Portfolio Interest Exemption, PIE)

通常情况下,美国公司支付给外国投资者的贷款利息,可以作为商业花销扣除。

但是,支付给外国投资者的该类利息,属于“FDAP收入”,会由付款方代缴30%的联邦所得税。

为了吸引外国人赴美投资,自1984年7月起,美国设立了PIE Rule:

该规则适用于外国投资者,对其符合条件的“投资组合利息”(Portfolio Interest),给与免税优惠。并且,美国利息支付方,也可以作为商业花销扣除。

享受这一利好,必须满足以下条件:

贷款必须来自外国贷方;

贷款必须以注册形式记录在案(in Registered form, [IRC §§ 871(h)(2)(B)(i), 881(c)(2)(B)(i)]);

外国贷方本身不能是银行或贷款等相关公司;

利息不能随意支付,要遵循一定规则;

外国贷方不能直接、间接或推定持有10%或更多美国房地产投资的实体机构的股权。

如何搭建合理的投资组合,以享受税务优惠,是非常复杂的,受到诸多严格的规则限制。因此,事先寻求美国律师、注册会计师的帮助是非常有必要的。

2、中美税收协定(Tax Treaty)

中美双边税收协定的主要目的,在于避免“双重税”,以及防止偷税漏税。

如果筹划得当,将获得一定的税务优惠。因此,对于外国投资者在美投资经营,有着重要的意义。

包括:

避免被“双重征税”;

减少或取消30%的分支机构税(Branch Profit Tax);

降低或取消某些特定类型的美国收入(如:利息、股息、营业收入)的税率;

享受海外税收抵免优惠;等。

更多关于海外税收抵免优惠的详细图文说明,请参考本专栏的以下文章:

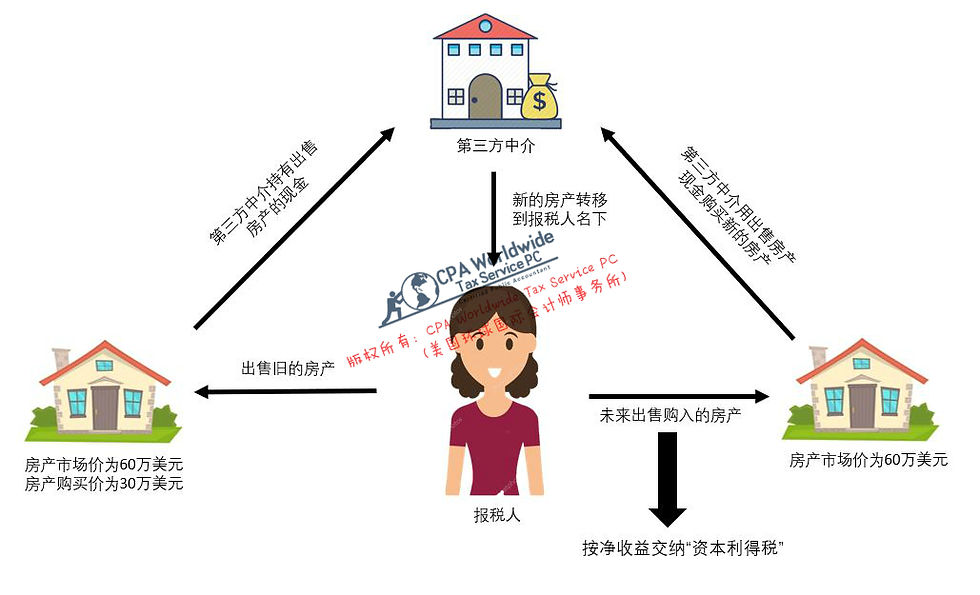

3、巧用“1031交换”延迟纳税的利好,合理避税

美国税法鼓励投资美国房地产,除了美国公民和合法永久居民外,同样允许海外投资者使用“1031交换”获得税务上的优惠。

“1031交换”(Section 1031 Exchange),也称作“同类财产交换法”(Like-Kind Exchange),主要指在满足“1031交换”条款的前提下,如果投资人在限定时间内完成出售“原有财产”并交换性购入“同类财产”,那么投资人出售“原有财产”的增值无需在当年交税,而是延迟到出售交换性购入的“同类财产”时才交税。

因此,在税务上,使用“1031交换”投资美国房地产的最大优势是“延迟交税”。

这样一来,投资人可以将本应缴纳的税款用于其他投资或支出,从而增加了投资人的现金流和潜在投资收益。另外,从通货膨胀的角度看,“延迟交税”也是一种变相得利。

更多关于“1031交换”的详细介绍,请参考本专栏的以下文章:

四、及时清算公司,制定最佳退出策略

(Exit Strategies)

在美国公司经营过程中,不同的外国投资者基于不同的原因,可能对公司的发展战略做出调整,包括出售美国资产、转移投资目的国、财富传承等。

从美国税务角度考虑,我们建议以上投资者及时清算公司,制定最佳的退出策略。

(一)清算美国公司(Corporate Liquidations)

美国税法IRC§331、§336规定,在清算美国公司时,公司及其股东,必须分别确认收益或损失。

此条款有一个例外:

如果母公司股东拥有80%或以上美国公司的股份,则母公司股东和美国公司无需确认收益或损失。(IRC§332、§337)

在实际操作上:

通常,外国投资者可以考虑用外国母公司100%控股美国公司,再在美国成立一家或多家美国子公司,用来持有不同的美国房地产项目。在每个房地产项目售出后,将其所对应的美国子公司逐个清算。

这样做的好处是:

售房所得只需在美国子公司层面上缴纳单笔美国所得税即可,外资母公司无需确认收益或损失,即无需纳税。

举个例子:

如下图所示,我们以清算和不清算两种方案作对比,了解“清算公司”对税务的影响。

由计算可知,如果及时清算公司,外国母公司返回的资产将多出$139,500(=$1,395,000-$1,255,500)。节税金额相当可观。

(二)出售外国公司股份(Sale of Stock in a Foreign Corporation)

从美国税法角度看,外国投资者出售其外国公司股票,所获得的收益无需纳税,即使该外国公司拥有美国房地产。

因此,在理论层面上:

如果外国投资者将拥有美国房地产的外国母公司的股份,直接出售给有意向的购房者,那么,外国投资者可以规避美国所得税。

这就相当于外国投资者间接地卖掉了美国房地产,而无需纳税。

但是,在实际操作过程中,由于资产情况、交易行为的复杂性,该决策将仅适用于非常有限的情况。因此,建议在决策前,事先获得相关专业人士的投资建议。

免责声明:本内容所包含的信息以及所表达的观点仅供参考,不应解释为投资、财务、税收或法律建议。

© 2020 CPA Worldwide Tax Service PC. All Rights Reserved.

如果您有更多问题,请联系:

陈谢平注册会计师、税务师/Xieping (Oliver) Chen CPA、EA

(深耕中美等国际税务16年,擅长跨国、跨州税。)

邮箱:olivercpaea@gmail.com;

微信号:CPAWorldwide;

美国电话:+1 (602)515-6588;

中文网址:www.cpaworldwidetax.net;

英文网址:www.cpaworldwidetax.com;

微信公众号:搜索“美国环球国际会计师事务所”;

办公地址:

2045 N. Dobson Rd Ste#1, Chandler, AZ 85224

Comments